期權(quán)是交易雙方關(guān)于未來買賣權(quán)利達(dá)成的合約。就股票期權(quán)來說,期權(quán)的買方(權(quán)利方)通過向賣方(義務(wù)方)支付一定的費(fèi)用(權(quán)利金),獲得一種權(quán)利,即有權(quán)在約定的時(shí)間以約定的價(jià)格向期權(quán)賣方買入或賣出約定數(shù)量的特定股票或ETF 。當(dāng)然,買方(權(quán)利方)也可以選擇放棄行使權(quán)利。如果買方?jīng)Q定行使權(quán)利,賣方就有義務(wù)配合。

一、策略簡(jiǎn)介

在行情上漲的時(shí)候,投資者往往通過買入認(rèn)購(gòu)來獲得收益,但是如果行情上漲有限的情況下,因時(shí)間價(jià)值損失,有時(shí)候會(huì)導(dǎo)致實(shí)際收益不高,甚至?xí)a(chǎn)生虧損。在這種上漲有限的行情下,投資者可以構(gòu)建認(rèn)購(gòu)牛市價(jià)差策略。與單腿認(rèn)購(gòu)(僅買入認(rèn)購(gòu)合約)相比,認(rèn)購(gòu)牛市價(jià)差策略的好處有:(1)在小幅上漲時(shí),有更高的收益率;(2)權(quán)利金的成本更低,虧損更少;(3)由于義務(wù)倉(cāng)的存在,時(shí)間價(jià)值的損失更少;(4)盈虧平衡點(diǎn)更小,盈利概率更高。

二、策略構(gòu)建

買入較低行權(quán)價(jià)的認(rèn)購(gòu)+賣出較高行權(quán)價(jià)認(rèn)購(gòu)

要素:數(shù)量相同,到日期相同

權(quán)利金:付出權(quán)利金;保證金:組合后減免保證金

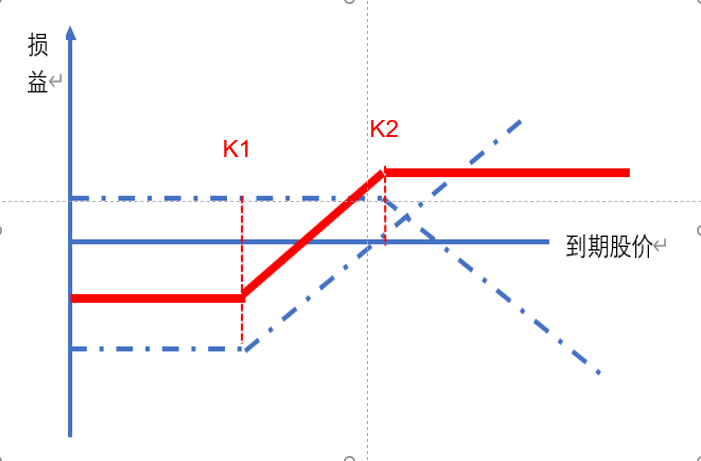

盈虧平衡點(diǎn):較低行權(quán)價(jià)K1+組合初始的權(quán)利金投入。

綜上所述,認(rèn)購(gòu)牛市價(jià)差策略虧損和盈利都是有限的。

三、案例說明

某日50ETF行情為3.578,其期權(quán)合約如下,投資者買入6月購(gòu)3500一張,權(quán)利金1136元,賣出6月購(gòu)3600合約一張,權(quán)利金548元,保證金約4646元。

該組合初始權(quán)利金投入為588元(1136-548)。

對(duì)比單腿買入認(rèn)購(gòu)和認(rèn)購(gòu)牛市價(jià)差策略

綜上可知,(1)當(dāng)行情下跌時(shí),單腿買入認(rèn)購(gòu)和認(rèn)購(gòu)牛市價(jià)差都是虧損全部權(quán)利金,但是價(jià)差策略初始投入權(quán)利金少,故虧損較少;(2)當(dāng)行情小幅上漲1%時(shí)候,價(jià)差策略可以獲得更好的收益;(3)當(dāng)行情大漲5%的時(shí)候,價(jià)差策略收益有上限,單腿買入認(rèn)購(gòu)策略更好。另外,價(jià)差策略的盈虧平衡點(diǎn)小于買入認(rèn)購(gòu),故價(jià)差策略的勝率更大一些。

四、不同合約選擇分析

認(rèn)購(gòu)牛市價(jià)差策略是通過兩個(gè)不同行權(quán)價(jià)的認(rèn)購(gòu)合約組合而成的,選擇不同程度虛實(shí)值合約,組合的效果也是不同的,通常來說,投資者選擇平值附近的合約比較合適。

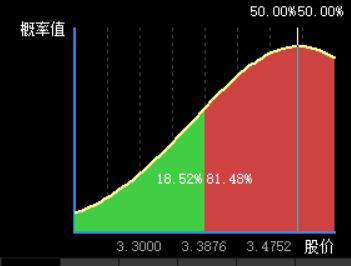

1. 行情上漲力量較弱,可以選擇兩個(gè)合約都偏實(shí)值,實(shí)值合約權(quán)利金較高,組合策略初始投入的權(quán)利金會(huì)增加,盈虧平衡點(diǎn)偏小,組合的勝率會(huì)提高,但是最大盈利金額會(huì)減少,最大虧損會(huì)增加。如下圖當(dāng)現(xiàn)貨行情為3.512時(shí)候,合約選擇買購(gòu)@3.3和賣購(gòu)@3.4,最大虧損為883元,最大盈利為117元,盈虧平衡點(diǎn)為3.3883,盈利概率超過80%(數(shù)據(jù)來源于東方財(cái)富期權(quán)寶軟件);

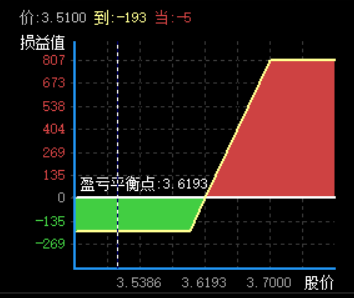

2. 行情上漲力量較強(qiáng),可以選擇兩個(gè)合約都偏虛值,虛值合約權(quán)利金較低,組合策略初始投入的權(quán)利金也較少,盈虧平衡點(diǎn)偏大,組合的勝率會(huì)降低,但是最大盈利金額會(huì)提高,最大虧損會(huì)減少;如下圖當(dāng)現(xiàn)貨行情為3.512時(shí)候,合約選擇買購(gòu)@3.6和賣購(gòu)@3.7,最大虧損為193元,最大盈利為807元,盈虧平衡點(diǎn)為3.6193,盈利概率僅20%(數(shù)據(jù)來源于東方財(cái)富期權(quán)寶軟件);

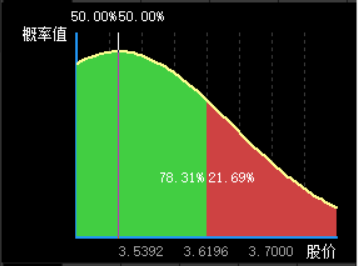

3. 投資者愿意承擔(dān)多一些風(fēng)險(xiǎn),換來更多上漲盈利空間的話,可以選擇兩個(gè)行權(quán)價(jià)差距較大的合約,最大盈利和最大虧損都會(huì)增加,且組合成本增加,上行的盈利空間會(huì)增加。如下圖當(dāng)現(xiàn)貨行情為3.512時(shí)候,合約選擇買購(gòu)@3.3和賣購(gòu)@3.7,最大虧損為2091元,最大盈利為1909元,盈虧平衡點(diǎn)為3.509,盈利概率約50%(數(shù)據(jù)來源于東方財(cái)富期權(quán)寶軟件);

五、認(rèn)購(gòu)牛市價(jià)差策略的風(fēng)險(xiǎn)

1. 損益風(fēng)險(xiǎn):當(dāng)行情下跌時(shí),仍然會(huì)有價(jià)值歸零風(fēng)險(xiǎn),虧損全部權(quán)利金;當(dāng)行情迅猛上漲的時(shí)候,無法獲得超額收益。當(dāng)市場(chǎng)出現(xiàn)大漲大跌時(shí),投資者可以結(jié)合自己的風(fēng)險(xiǎn)偏好,做好止盈止損,調(diào)整策略。

2. 保證金風(fēng)險(xiǎn):因?yàn)椴呗詷?gòu)建時(shí)候是減免保證金的,但是按照交易規(guī)則,在臨近行權(quán)日的時(shí)候,會(huì)自動(dòng)解除組合,需要對(duì)義務(wù)倉(cāng)按照正常標(biāo)準(zhǔn)收取保證金。投資者需在臨近行權(quán)日關(guān)注持倉(cāng)和保證金情況,及時(shí)補(bǔ)足保證金,或者及時(shí)平倉(cāng)了結(jié)。

3. 行權(quán)風(fēng)險(xiǎn):臨近行權(quán)日,組合會(huì)被自動(dòng)解除,義務(wù)倉(cāng)有被指派的可能,則需要準(zhǔn)備組合標(biāo)的證券;權(quán)利倉(cāng)如果是實(shí)值的,則需要投資者在規(guī)定的時(shí)間申報(bào)行權(quán),否則過期作廢。投資者需要在行權(quán)日關(guān)注行情和持倉(cāng),關(guān)注行權(quán)和指派的風(fēng)險(xiǎn),或者提前平倉(cāng)了結(jié),避免進(jìn)入行權(quán)指派流程。

附:個(gè)人期權(quán)賬戶開通條件(五有一無)

目前,交易所股票期權(quán)對(duì)個(gè)人投資者的開戶門檻主要設(shè)置為“五有一無”:

1.有資產(chǎn):個(gè)人不低于50萬元,指開戶前20個(gè)交易日日均的證券市值與資金賬戶可用余額(不含通過融資融券交易融入的資金或證券)

2.有測(cè)試:通過交易所認(rèn)可的相應(yīng)等級(jí)期權(quán)知識(shí)測(cè)試

3.有仿真:具有交易所認(rèn)可的期權(quán)模擬交易經(jīng)歷

4.有交易:開立賬戶6個(gè)月以上并具備融資融券賬戶或者金融期貨交易經(jīng)歷

5.有風(fēng)險(xiǎn)承受能力:通過適當(dāng)性評(píng)估且風(fēng)險(xiǎn)承受能力“C4”及以上

6.無不良信用記錄

免責(zé)聲明:

該內(nèi)容僅為投資者教育之目的,不構(gòu)成對(duì)投資者的任何投資建議。投資者不應(yīng)當(dāng)以該等信息取代其獨(dú)立判斷或僅依據(jù)該等信息做出投資決策。對(duì)于投資者依據(jù)該內(nèi)容進(jìn)行投資所造成的一切損失,東方財(cái)富證券不承擔(dān)任何責(zé)任。